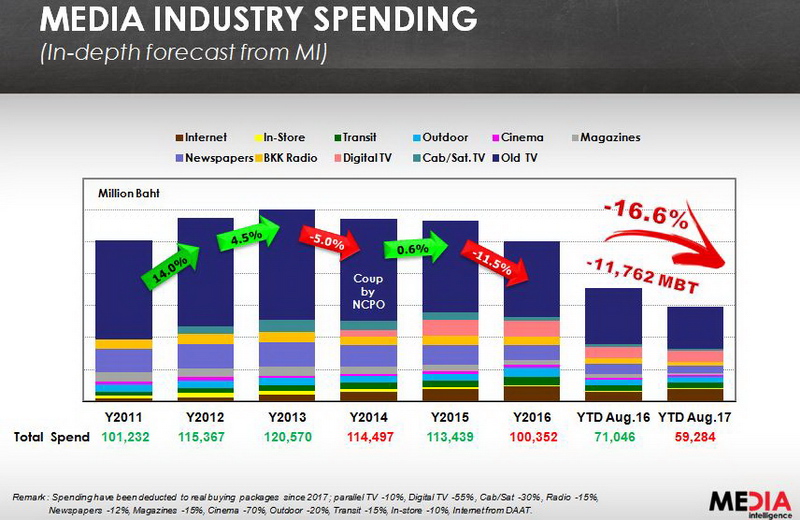

ภาพรวมอุตสาหกรรมสื่อ และเม็ดเงินโฆษณาปีนี้ เผชิญภาวะซบเซาหนักสุดในรอบ 10 ปี ด้วยปัจจัยด้านเศรษฐกิจ และเหตุการณ์บ้านเมืองต่างๆ โดย “มีเดีย อินเทลลิเจนซ์” (Media Intelligence : MI) ประเมินสถานการณ์ เม็ดเงินโฆษณาทุกสื่อรวมกันในช่วง 8 เดือนที่ผ่านมา (มกราคม – สิงหาคม 2560) มีมูลค่า 59,284 ล้านบาท ซึ่งอยู่ในสภาวะติดลบ 16.6%

โดย 4 กลุ่มธุรกิจที่ใช้เงินโฆษณาทุกสื่อมากสุด (ไม่นับหน่วยงานภาครัฐ) ประกอบด้วย กลุ่มรถยนต์ (รวมเซ็กเมนต์ปิกอัพ, รถยนต์นั่ง, รถเอสยูวี), กลุ่มสมาร์ทโฟน, กลุ่ม Soft Drinks และกลุ่ม Personal Care

ขณะที่ Top 3 ผู้ซื้อสื่อโฆษณาสูงสุด ยังคงเป็น “ยูนิลีเวอร์” ที่มีแบรนด์ในพอร์ตโฟลิโอมากถึง 24 แบรนด์ ตามมาด้วย “โตโยต้า” และ “พีแอนด์จี”

อย่างไรก็ตามคาดการณ์ว่าเม็ดเงินโฆษณาในช่วงเดือนพฤศจิกายน – ธันวาคม จะกลับมากระเตื้องระดับหนึ่ง แต่ยังไม่ได้บูมมากนัก โดยคาดว่าในช่วงสองเดือนนี้มูลค่าเงินโฆษณาจะอยู่ที่ 8,500 – 9,000 ล้านบาท ซึ่งกลุ่มธุรกิจที่ทุ่มเงินซื้อสื่อโฆษณามากสุดยังคงเป็น 4 กลุ่มธุรกิจข้างต้น

เพราะฉะนั้นเมื่อประเมินสถานการณ์ในภาพรวมทั้งปี 2560 เม็ดเงินโฆษณาทุกสื่อ ติดลบ 13% ถือว่าตกหนักสุดในรอบ 10 ปี !!!

มาดูกันว่าทิศทางของสื่อแต่ละประเภทนับจากนี้จะเป็นอย่างไร ?! ท่ามกลางสถานการณ์ที่ท้าทายเช่นนี้…

คาด “ทีวีดิจิทัล” เหลือ 15 ช่อง เพื่ออยู่รอด-ช่องเด็ก และข่าว อาจหลุดอยู่ในมือกลุ่มทุน

เมื่ออุตสาหกรรมสื่อทีวีในไทย เปลี่ยนผ่านเข้าสู่ยุค “ทีวีดิจิทัล” จากเดิมที่มี 6 ช่องหลัก เพิ่มขึ้นมาเป็น 24 ช่อง (ช่องประเภทบริการธุรกิจ) เวลานั้นต่างมองกันว่าเม็ดเงินโฆษณาสื่อทีวีจะอู้ฟู่ ในขณะที่ผู้บริโภคมีทางเลือกในการรับชมช่องต่างๆ มากขึ้น นั่นคือสิ่งที่ทุกคนวาดฝันไว้ แต่สถานการณ์จริงกลับตรงข้าม !!

เพราะการเกิดขึ้นของดิจิทัลทีวีในประเทศไทย อยู่ในจังหวะการเบ่งบานของยุคสื่อออนไลน์ ทำให้งบโฆษณาเท่าเดิม แต่ถูกแบ่งไปอยู่บนสื่อออนไลน์ รวมทั้ง Eyeball หรือยอดคนดูเช่นกัน ประกอบกับเพียงแค่เริ่มต้น ก็ประสบกับปัญหาความล่าช้าของการติดตั้งโครงข่ายทีวีดิจิทัล ขณะเดียวกัน กสทช. ไม่สามารถสร้างความรู้ความเข้าใจเกี่ยวกับทีวีดิจิทัลให้กับประชาชนทั่วประเทศได้รับรู้อย่างทั่วถึง อีกทั้งยังถูกซ้ำเติมด้วยภาวะเศรษฐกิจในประเทศ ส่งผลให้จาก 24 ช่อง ปัจจุบันเหลือ 22 ช่อง บวกกับช่อง 5 อีกหนึ่งช่อง เนื่องจากมีรายได้จากโฆษณาได้

แต่ทั้ง 22 ช่อง ยังคงต้องเผชิญกับการแข่งขันดุเดือด ในขณะที่ต้องแบกรับต้นทุนทั้งด้านบุคลากร เทคโนโลยี และด้านคอนเทนต์ รวมทั้งต้องกระโดดเข้ามาอยู่บนออนไลน์ เพราะยุคต่อไปสื่อทีวีจะอยู่บนแพลตฟอร์มหน้าจอทีวีอย่างเดียวไม่ได้แล้ว แต่ต้องผสานทั้งสองแพลตฟอร์มเข้าด้วยกัน

นี่จึงทำให้นับตั้งแต่ปี 2559 มาถึงปีนี้ จะเห็นการเข้ามาของ “กลุ่มทุนยักษ์ใหญ่” ที่มีธุรกิจครอบคลุมตั้งแต่ต้นน้ำ – ปลายน้ำ และมีเงินทุนสูง ได้ขยายอาณาจักรธุรกิจสู่ “ธุรกิจสื่อ” มากขึ้น ไม่ว่าจะเป็น “กลุ่มสิริวัฒนภักดี” ที่สองลูกชายเจ้าสัวเจริญ “ฐาปน-ปณต สิริวัฒนภักดี” ถือหุ้นในกลุ่มอมรินทร์ และจีเอ็มเอ็ม แชนแนล เทรดดิ้ง, “กลุ่มปราสาททองโอสถ” โดยมีบริษัท ประนันท์ภรณ์ จำกัด ถือหุ้นเพิ่มทุนในช่อง ONE

กลุ่มทุนใหญ่ มองว่าการลงทุนในธุรกิจสื่อช่วงเวลานี้ ย่อมได้ Deal ที่คุ้มค่า และสามารถสร้างผลกำไรได้ในอนาคต ขณะเดียวกันต่อยอดให้กับธุรกิจหลักได้ เช่น การได้ Own Media สื่อสารแบรนด์สินค้าในเครือ อย่าง “กลุ่มสิริวัฒนภักดี” ที่มีธุรกิจหลากหลายอุตสาหกรรม เช่น ธุรกิจประกัน อสังหาริมทรัพย์ อาหาร-เครื่องดื่ม รีเทล โรงแรม ฯลฯ เมื่อเข้าถือหุ้นในอมรินทร์ และช่อง GMM 25 ทั้งสองช่องมีกลุ่มเป้าหมายชัดเจน จึงสามารถทำคอนเทนต์ หรือสื่อสารแบรนด์สินค้าในเครือให้เข้าถึงผู้บริโภคกลุ่มเป้าหมายโดยตรงได้มีประสิทธิภาพ

อย่างไรก็ตาม ความเคลื่อนไหวล่าสุด “กสทช.” ได้ออกมายอมรับว่าจำนวนช่อง 22 ช่องในปัจจุบันมากเกินไป ในขณะที่อุตสาหกรรมสื่อโฆษณาของประเทศไทยเวลานี้ ขยับไปสู่สื่อดิจิทัลมากขึ้น ส่งผลโดยตรงต่อผู้ประกอบการสื่อทีวีดิจิทัล ที่ต้องแบกรับต้นทุนสูง สวนทางกับเม็ดเงินโฆษณามีจำกัด จึงมองว่าสัดส่วนจำนวนช่องทีวีดิจิทัลที่เหมาะสมสำหรับประเทศไทย ควรมีประมาณ 15-16 ช่อง

แต่เพื่อเป็นการช่วยเหลือผู้ประกอบการทีวีดิจิทัล จึงได้เสนอมาตรการยืดเวลาการจ่ายเงินค่า อย่างไรก็สำหรับข้อเสนอที่ผู้ประกอบการขอคืนใบอนุญาตประกอบกิจการทีวีดิจิทัล โดยไม่ต้องชำระเงินค่าประมูลส่วนที่เหลือ ตามกฎหมายไม่สามารถทำได้ ถ้าจะทำได้ ต้องแก้กฎหมาย

ทางด้านความคิดเห็นฝั่งเอเยนซี่ คุณภวัต เรืองเดชวรชัย ผู้อำนวยการธุรกิจ-สายงานการวางแผน และกลยุทธ์สื่อโฆษณา บริษัท มีเดีย อินเทลลิเจนซ์ จํากัด หรือ MI สะท้อนมุมมองว่า ปีนี้เม็ดเงินโฆษณาสื่อทีวี อยู่ที่ 50,000 กว่าล้านบาทจากมูลค่าเม็ดเงินโฆษณาทุกสื่อรวมกัน 87,000 ล้านบาท เมื่อหารออกมาแล้วรายได้เฉลี่ยต่อช่องจะอยู่ที่ 2,300 ล้านบาทต่อปี หรือประมาณกว่า 200 ล้านบาทต่อช่องต่อเดือน ซึ่งมองว่ารายได้เท่านี้ ไม่เพียงพอต่อการดำเนินธุรกิจในระยะยาว เพราะฉะนั้นในอนาคตจะได้เห็นกลุ่มทุนเข้ามาลงทุนในทีวีดิจิทัลอีก หรือการล้มหายตายจากของช่องทีวีดิจิทัล

“เราคาดการณ์ว่าปีหน้า จะเห็นกลุ่มทุนทำ M&A หรือถือหุ้นในธุรกิจสื่ออีก โดยช่องที่มีแนวโน้มไปก่อน คือ ช่องเด็ก และช่องข่าว เนื่องจากช่องรายการทั้งสองประเภท ไม่สอดคล้องกับพฤติกรรมคนไทย ที่ต้องการเสพคอนเทนต์บันเทิงเป็นหลัก ในขณะที่รายการเด็ก และรายการข่าว สามารถหาชมได้จากช่องทั่วไป และทุกวันนี้เรตติ้งรายการข่าว ก็ไม่ได้มาจากช่องหมวดข่าวด้วยซ้ำ

เพราะฉะนั้นช่องเด็ก และช่องข่าว อยู่ในสถานการณ์ที่ไม่แข็งแรง จะมีการปิดดีลได้ง่ายสุด ซึ่งผู้เข้ามาถือหุ้น หรือทำ M&A มองว่าคุ้มทุนที่จะไปต่อยอดได้อีก หรือในที่สุดแล้วช่องทั้ง 2 หมวดนี้ จะคืนให้กับ กสทช. จึงคาดว่าต่อไปทีวีดิจิทัลในไทย จะเหลือ 10 กว่าช่อง”

“ทีวี – ออนไลน์ – สื่อนอกบ้าน” 3 สื่อหลักกุมเม็ดเงินโฆษณา

เวลานี้สื่อที่อยู่ในสถานการณ์น่าเป็นกังวลอย่างยิ่ง คือ สื่อสิ่งพิมพ์ ทั้งหนังสือพิมพ์ และแมกกาซีน ซึ่งพลิกผันไปจากเมื่อ 5 – 10 ปีที่แล้วอย่างมาก เวลานั้นสื่อสิ่งพิมพ์ เป็นสื่ออันดับ 2 รองจากสื่อทีวี ที่มีเม็ดเงินโฆษณาสูง เพราะครอบคลุมฐานคนอ่านได้ทั่วประเทศ แต่ปัจจุบันพฤติกรรมการรับข่าวสารของผู้บริโภค เปลี่ยนไปอยู่บนออนไลน์มากขึ้น

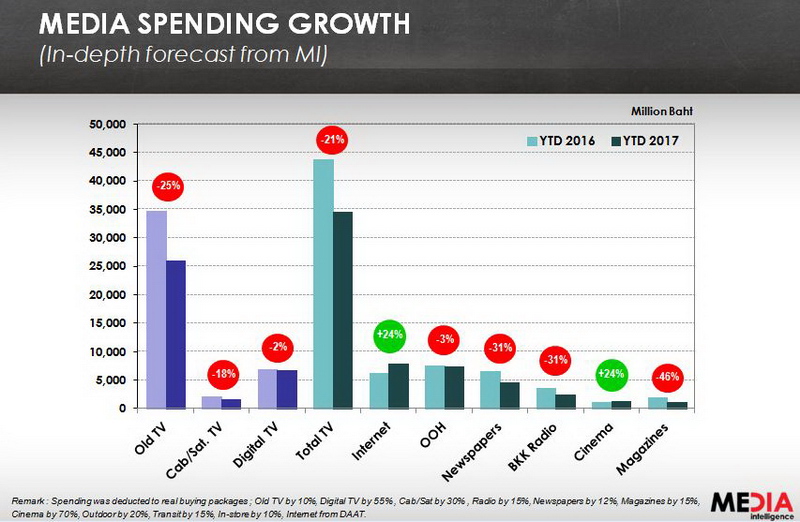

ในขณะที่ 3 สื่อหลักที่ยังคงมีเม็ดเงินโฆษณาเข้ามา คือ สื่อทีวี, สื่อออนไลน์ และ สื่อนอกบ้าน

ถึงแม้ขณะนี้ “สื่อทีวี” มีจำนวนช่องเยอะ และการบูมของสื่อออนไลน์ ทำให้เกิดการแบ่งเค้กมาก ส่งผลให้ผู้ประกอบการธุรกิจสื่อทีวีปาดเหงื่อไปตามๆ กัน แต่ถึงอย่างไรทีวียังคงเป็น “สื่อหลัก” ของประเทศไทย ด้วยมูลค่าเม็ดเงินไม่ต่ำกว่า 50,000 ล้านบาทต่อปี

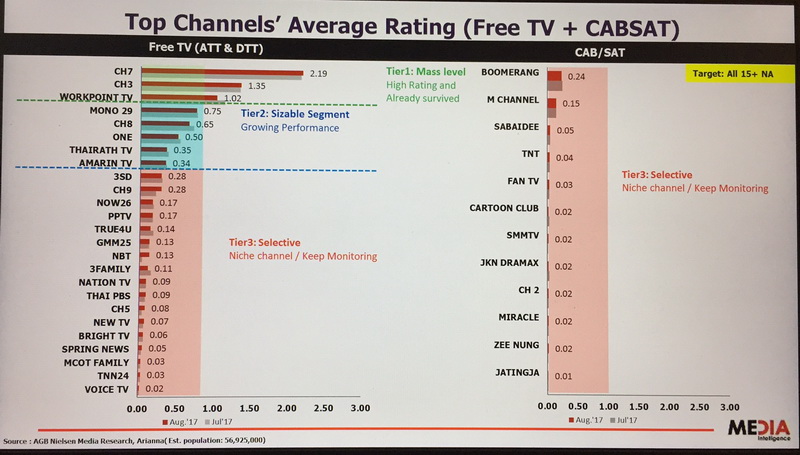

ปัจจุบันถ้าจัดแบ่งกลุ่มทีวีช่องต่างๆ สามารถแบ่งออกเป็น

Tier 1 ช่องหลักโกยเรตติ้ง โดยเฉลี่ยทำเรตติ้งต่อปีในระดับ 1.35 – 2 ประกอบด้วยช่อง 3 (HD), ช่อง 7, ช่อง Workpoint

Tier 2 ประกอบด้วยช่อง Mono, ช่อง 8, ช่อง ONE, ไทยรัฐทีวี, อมรินทร์ทีวี ทำเรตติ้งในระดับ 0.35 – 0.75

Tier 3 เป็นกลุ่มที่ทำเรตติ้งได้ประมาณ 0.02 – 0.28 เช่น ช่อง 3SD, ช่อง 9, Now 26, PPTV, True4U, GMM 25, 3 Family, Nation TV เป็นต้น

อย่างไรก็ตามด้วยความที่พฤติกรรมผู้บริโภค หันมาดูรายการผ่านสื่อออนไลน์มากขึ้น ทำให้ทีวีช่องต่างๆ ขยายแพลตฟอร์มไปยังสื่อออนไลน์ด้วยเช่นกัน ซึ่งปัจจุบันการวัดเรตติ้งเก็บเฉพาะสื่อทีวีเท่านั้น ยังไม่ได้วัดเรตติ้งสื่อออนไลน์ เพราะฉะนั้นในระหว่างที่วางระบบวัดเรตติ้งใหม่ ที่ครอบคลุมทั้งสื่อทีวี และออนไลน์ ทำให้ช่วงนี้เรตติ้งทีวีต้องเสียฐาน Eyeball ส่วนหนึ่งไปให้กับสื่อออนไลน์

“ปัจจุบันเรตติ้งไม่เหมือนเดิม เพราะมีคนกลุ่มหนึ่งไม่ได้ดูผ่านจอทีวี แต่ไปดู Rerun บนออนไลน์ โดยประมาณการณ์ว่า 30% ของคนดูหายไปจากจอทีวี เช่น ใน 100 คน มี 70 คนที่ดูรายการบนทีวี และมี 30 คนดูผ่านสื่อออนไลน์ เพราะฉะนั้นในขณะที่ระบบการวัดเรตติ้งยังไม่ครอบคลุมถึงสื่อออนไลน์ การที่ Eyeball กระจายไปอยู่บนออนไลน์ ส่งผลลบต่อผู้ผลิตคอนเทนต์ และช่องมากกว่าจะเป็นผลดี เนื่องจากเอเยนซี่ และลูกค้าที่ซื้อสื่อโฆษณา ยังวัด KPI จากเรตติ้ง ถึงแม้คนดูเหมือนเดิมก็ตาม แต่เรตติ้งที่สะท้อนออกมาให้กับเอเยนซี่ และลูกค้า หายไปส่วนหนึ่ง

เพราะฉะนั้นเมื่อผู้ผลิตคอนเทนต์ และช่องต้อง Go Online เพื่อตอบสนองพฤติกรรมคนดูที่เปลี่ยนไป ย่อมทำให้ผู้ผลิตคอนเทนต์ และช่องขายโฆษณายากขึ้น เนื่องจากผู้ซื้อสื่อโฆษณา หรือเอเยนซี่ มองว่าความคุ้มค่าน้อยลง ก็จะเกิดการต่อรองราคา ถ้าต่อไม่ได้ก็ลงเม็ดเงินโฆษณาน้อยลง

อย่างไรก็ตามเชื่อว่าต่อไปจะมีการปรับโครงสร้างราคา และช่องต้องเดินคู่กันทั้ง On Air และ Online อย่างวันนี้ผู้ผลิตรายการ และสถานีพยายามปรับตัว เช่น รายการ The Mask Singer ทางช่องรู้ว่ามีทั้งคนดูบนทีวี และออนไลน์ ก็ทำแพ็คเกจขายโฆษณาบนออนไลน์ แยกต่างหากจากสื่อทีวี เพื่อไม่ให้สูญเสียรายได้ ดังนั้นคนดูผ่านทีวีตอนช่วงสองทุ่มกว่า จะเห็นโฆษณาแบบหนึ่ง ส่วนคนดูออนไลน์ จะเห็นโฆษณาอีกแบบหนึ่ง นี่เป็นการปรับตัวเพื่อรักษารายได้ของ Workpoint ได้ทั้ง 2 แพลตฟอร์ม”

ขณะที่ “สื่อออนไลน์” คาดว่าปีนี้มูลค่าเม็ดเงินโฆษณาจะอยู่ที่ 12,000 ล้านบาท แน่นอนว่าแพลตฟอร์มออนไลน์หลัก ยังคงเป็น Facebook และ YouTube

ส่วน “สื่อนอกบ้าน” (Out of Home Media) เป็นอีกสื่อที่ยังมีการเติบโตด้านเม็ดเงินโฆษณา เช่น ป้ายบิลบอร์ด, สื่อขนส่งสาธารณะ เช่น รถไฟฟ้า และป้ายตามจุดต่างๆ

ทั้งนี้ “สื่อวิทยุ” แม้ระยะหลังมานี้ในภาพรวมซบเซาลงไปบ้าง แต่ถ้าเจาะเฉพาะในกรุงเทพฯ พบว่าสามารถเติบโต เนื่องด้วยสภาพการจราจรในกรุงเทพฯ ที่รถติด ทำให้คนกรุงใช้เวลาบนถนนเยอะ ทำให้ระหว่างอยู่ในรถ คนกรุงยังคงเปิดวิทยุฟังเพลง-รายการต่างๆ

อย่างไรก็ตาม MI คาดการณ์ว่าในปี 2561 สถานการณ์เม็ดเงินโฆษณาทุกสื่อจะพลิกกลับมาเป็นบวก โดยคาดว่ามูลค่าเม็ดเงินทุกสื่อโดยรวมจะทะลุหลัก 100,000 ล้านบาท

ขอขอบคุณแหล่งข้อมูล : brandbuffet.in.th