บีทีเอส หุ้น growth stock โตก้าวกระโดดในช่วง 3 ปี โอนธุรกิจอสังหาฯให้ยู ซิตี้ตุลาคมนี้ โกยกำไรพิเศษ 2,000 ล้านบาท ร่วมลงทุนแสนสิริไปได้สวย ธุรกิจระบบขนส่งมวลชนสร้างรายได้ 2 ใน 3 สื่อโฆษณาดีขึ้น บริหารสภาพคล่อง 3 หมื่นล้าน ผลตอบแทนคุ้มค่า

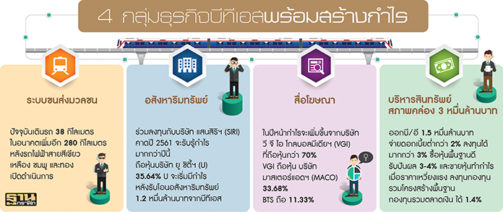

นายสุรยุทธ ทวีกุลวัฒน์ ผู้อำนวยการใหญ่สายการเงิน บริษัท บีทีเอส กรุ๊ป โฮลดิ้ง จำกัด (มหาชน) หรือ BTS เปิดเผยว่า ภาพรวมของบริษัท บีทีเอสฯในช่วง 3 ปีข้างหน้าจะเปลี่ยนแปลงไปมาก โดยเฉพาะธุรกิจระบบขนส่งมวลชน ซึ่งรถไฟฟ้า สีเขียวใต้และสีเขียวเหนือจะเปิดปี 2561 และปี 2562 ตามลำดับ หากดำเนินการเต็มปีจะสร้างรายได้ให้ประมาณ 4,000-5,000 ล้านบาท รวมถึงสายสีเหลือง ชมพูจะเปิดในปี 2564 และบริษัทยังมองหาโอกาสใหม่ๆ โดยการเข้า ไปซื้อซองประมูล จ.ขอนแก่น แต่ขอรอดูรูปแบบในการประมูลก่อน มีเป้าหมายอัตราผลตอบแทนจากการลงทุนประมาณ 10-12%

ส่วนธุรกิจพัฒนาอสังหาริมทรัพย์ก็ดีขึ้นมาก หลังร่วมลงทุนกับบริษัท แสนสิริ จำกัด (มหาชน) หรือ SIRI มา 3 ปี ปีนี้เริ่มรับรู้กำไรแล้ว เฉพาะไตรมาส 2 ได้มา 190 ล้านบาท แนวโน้มจะมากขึ้น ส่วนบริษัท ยู ซิตี้ จำกัด (มหาชน) หรือ U ได้ใช้เวลาในการจัดโครงสร้างธุรกิจมาร่วม 2 ปี เพราะมีแลนด์แบงก์มาก และโครงการยังไม่สร้างรายได้มากนัก แนวโน้มบริษัทจะมีกำไรหลังจากบีทีเอสโอนธุรกิจอสังหาริมทรัพย์ที่ถืออยู่เกือบทั้งหมดให้รวมมูลค่า 12,000 ล้านบาทในเดือนตุลาคม ขณะเดียวกันทางบีทีเอสจะมีกำไรทางบัญชีเกิดขึ้นประมาณ 2,000 ล้านบาท และจะได้เงินสดสุทธิประมาณ 7,000-9,000 ล้านบาทสำหรับนำไปลงทุน

“บีทีเอส ให้ U เป็นเรือธง เป็นแขนขา ธุรกิจอสังหาริมทรัพย์ของกลุ่มยู ซิตี้จะแข็งแรงมากขึ้น เมื่อเพิ่มทุนจดทะเบียนมารับโอนสินทรัพย์ที่สร้างรายได้ได้แล้ว และโครงการที่กำลังพัฒนาอยู่ในทำเลที่ดี เช่น บีทีเอส พญาไท อาคารสำนักงาน คาดอีก 4 ปีสร้างรายได้ เมื่อรวมกับการซื้ออาคารสำนักงานที่ลอนดอน ในแต่ละปีสร้างกำไรให้ 1 ล้านปอนด์หรือประมาณ 40 ล้านบาท และซื้อโรงแรมในยุโรป เวียนนา สร้างกำไรประมาณ 100-200 ล้านบาท” นายสุรยุทธกล่าว

สำหรับธุรกิจสื่อโฆษณา บริษัท วี จี ไอ โกลบอล มีเดีย จำกัด (มหาชน) หรือ VGI ก็ดีขึ้นมาก แนวโน้มในปีหน้าจะสร้างกำไรมากกว่าปีนี้ เพราะภาวะธุรกิจเอื้ออำนวย และบริษัทมีการขยายการลงทุนต่อยอดธุรกิจอย่างต่อเนื่อง และสุดท้ายบีทีเอสมีกำไรในแต่ละปีจำนวนมาก จากสภาพคล่องที่เข้ามาทุกวัน ต้องบริหารให้เกิดประโยชน์ ปัจจุบันมีสินทรัพย์สภาพคล่องถึง 3 หมื่นล้านบาท โดยคณะกรรมการบริษัทมีนโยบายในการบริหารให้ได้ผลตอบแทนชนะเงินเฟ้อ ไม่มีความเสี่ยงมากนัก ลงทุนในหลักทรัพย์หรือตราสารที่มีสภาพคล่องสูง ดังนั้นจะไม่ลงทุนในสิ่งที่บริษัทไม่มีความรู้ หรือไม่รู้จัก เช่น การลงทุนในตราสารที่อ้างอิงราคานํ้ามัน เป็นต้น

ที่ผ่านมา ตลาดตั๋วแลกเงิน (บี/อี) ประสบปัญหา แต่ในส่วนบี/อีของบีทีเอส กลับได้รับความนิยมสูง เพราะมีอันดับเครดิต AAA และบริษัทมีชื่อเสียง บริษัทมีการออกมูลค่าประมาณ 1.5 หมื่นล้านบาท อัตราดอกเบี้ยตํ่าลงเรื่อยๆ จากที่เคยจ่าย 2% เหลือไม่ถึง 2% สำหรับการลงทุน 2 ปี และนำไปลงทุนต่อผ่านเครื่องมือทางการเงินต่างๆ ได้ผลตอบ แทนสูงกว่า 3%

นอกจากนั้นบริษัทยังมีการลงทุนในหุ้นที่มีปัจจัยพื้นฐานดี ได้อัตราผลตอบแทนเงินปันผล 3-4% และยังขายทำกำไรเมื่อราคาหุ้นปรับขึ้นมา รวมถึงการลงทุนในหุ้นกู้ กองทุนรวมโครงสร้างพื้นฐาน ผลตอบแทน 6-7% กองทุนรวมตลาดเงิน (Money Market Fund)ที่ให้ผลตอบแทน 1.4% และฝากเงินดอกเบี้ยพิเศษ ได้ผลตอบแทน 3% หลังปิดความเสี่ยงเรื่องอัตราแลกเปลี่ยนแล้ว จากธนาคารต่างประเทศที่มีสาขาในประเทศ หรือสาขาในต่างประ เทศของธนาคารไทย ที่ต้องการดอลลาร์สหรัฐฯ

อย่างไรก็ตามบริษัทอยู่ระหว่างการพิจารณาที่จะออกหุ้นกู้มากขึ้น จากปัจจุบันที่มีอยู่มูลค่า 22,000 ล้านบาท สำหรับการลงทุนในโครงการรถไฟฟ้าสายสีเขียว เพราะบี/อีมีอายุสั้น ต่ออายุเมื่อครบ 6 เดือน และบอร์ดให้นโยบายจะต้องมีวงเงินสินเชื่อจากแบงก์สัดส่วน 1 ต่อ 1 เพื่อปิดความเสี่ยง ทั้งนี้บริษัทต้องปรึกษาผู้เชี่ยวชาญและติดตามความเคลื่อนไหวทิศทางอัตราดอกเบี้ยอย่างใกล้ชิด เพื่อประเมินว่าดอกเบี้ยจะขึ้นเท่าไร และปรับขึ้นกี่ครั้ง เพราะการออกหุ้นกู้อายุ 3-5 ปีจะมีต้นทุนสูงกว่า บี/อี หรือ คืนบี/อี ปิดความเสี่ยงดีกว่า

“แนวโน้มบีทีเอสจะมีรายได้และกำไรจากธุรกิจระบบขนส่งมวลชนเพิ่มขึ้นเป็น 2 ใน 3 จากปัจจุบันมีสัดส่วน 50% ส่วนธุรกิจอสังหาริมทรัพย์ เป็น 10%” นายสุรยุทธกล่าว

จากหนังสือพิมพ์ฐานเศรษฐกิจ ปีที่ 37 ฉบับที่ 3,316 วันที่ 23 – 25 พฤศจิกายน พ.ศ. 2560

ขอขอบคุณแหล่งข้อมูล : thansettakij.com