ในช่วงที่ผ่านมาสถานการณ์อุตสาหกรรมสื่อและสิ่งพิมพ์ (Media) ถือเป็นช่วงที่ต้องทำงานอย่างหนักมาก หลังจากโลกออนไลน์เข้ามามีบทบาทต่อชีวิตประจำวันของผู้บริโภคมากขึ้น ทำให้กลุ่มหนังสือ นิตยสาร โทรทัศน์ วิทยุ ได้รับผลกระทบกันอย่างมาก

ไม่เพียงเท่านี้ยังรวมถึงการเกิดขึ้นของทีวีดิจิทัล โดยนักลงทุนคงจำกันได้ว่าก่อนหน้านั้น ได้มีการเปิดประมูลทีวีดิจิทัลทำให้มีจำนวนช่องทีวีเพิ่มขึ้น ส่งผลให้ธุรกิจเกิดการแข่งขันมากขึ้น เป็นปัจจัยสำคัญกดดันทำให้หลายๆบริษัทมีกำไรปรับลดลงอย่างต่อเนื่อง และกสทช.ได้เปิดโอกาสให้ผู้ดำเนินธุรกิจทีวีดิจิทัลยื่นหนังสือขอคืนช่องได้ ผลปรากฏว่ามีช่องทีวีดิจิทัลทั้งสิ้น 7 ช่องที่ตัดสินใจขอคืนช่อง ทำให้ในปัจจุบันมีช่องทีวีดิจิทัลทั้งสิ้น 15 ช่องแล้ว

อย่างไรก็ตามจากปัจจัยทั้งหมดข้างต้นนั้น ก็ยังมีบางหลักทรัพย์ก็ไม่ได้ทำเพียงแค่ธุรกิจหลัก Media เท่านั้น โดยยังมีธุรกิจอื่นๆที่ดำเนินการควบคู่ไปด้วยเพื่อกระจายความเสี่ยงด้วย นั่นจึงทำให้ยังสามารถยืนอยู่ในตลาดของธุรกิจดังกล่าวได้จนถึงทุกวันนี้ ทั้งนี้ล่าสุดบริษัท นีลเส็น (ประเทศไทย) รายงานภาพรวมเม็ดเงินโฆษณาเดือนส.ค.ที่ผ่านมาว่า อุตสาหกรรมโฆษณาของไทยเริ่มฟื้นตัว 0.9% จากช่วงเดียวกันของปีก่อน แต่ยังคงลดลง 3.3% จากเดือนก่อน โดยมีเม็ดเงินรวมประมาณ 8,841 ล้านบาท ซึ่งลดลงในทุกสื่อยกเว้น Cinema ที่เพิ่มขึ้น 57.3% จากช่วงเดียวกันของปีก่อน

ส่วนกลุ่มสื่อโฆษณานอกบ้าน (OOH) ขยายตัว 7.5%จากช่วงเดียวกันของปีก่อน ได้แก่ Transit เพิ่มขึ้น 16.7% จากช่วงเดียวกันของปีก่อน Outdoor ขยายตัว 0.88% จากช่วงเดียวกันของปีก่อน และ In store ทรงตัวจากช่วงเดียวกันของปีก่อน และกลุ่ม Radio ที่ขยายตัวที่ 5.2% จากช่วงเดียวกันของปีก่อน โดยเม็ดเงินโฆษณารวมงวด 9 เดือนแรกของปี 2562 ยังคงหดตัวที่ 1.2% จากช่วงเดียวกันของปีก่อน

“ตัวเลขเม็ดเงินโฆษณาในเดือน ส.ค. พลิกเป็นบวกครั้งแรกในรอบปี โดยสื่อโทรทัศน์ซึ่งเป็นสื่อหลักสัดส่วน 65% เม็ดเงินโฆษณาลดลง ราว 1% ส่วนสื่อที่ปรับลดลงแรงยังคงเป็นสื่อนิตยสารและหนังสือพิมพ์ ลดลง 21% จากช่วงเดียวกันของปีก่อน และลดลง 20% จากช่วงเดียวกันของปีก่อน”

บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) ได้ให้มุมมองเป็นบวกมากขึ้นต่อแนวโน้มผลประกอบการในครึ่งปีหลัง ซึ่งคาดว่าเม็ดเงินโฆษณาเริ่มกลับมาเป็นบวก หลังจากผู้ประกอบการมีการใช้งบมากขึ้น ขณะที่ผู้ประกอบการในกลุ่มทีวีดิจิทัลจะเริ่มรับผลบวกจากมาตรการช่วยเหลือจากภาครัฐในการเว้นค่าใบอนุญาต ทำให้ค่าตัดจำหน่ายเริ่มลดลง ขณะที่ภาพรวมปี 2562 คาดว่าเม็ดเงินโฆษณาจะปรับลดลงราว 1% จากปีก่อน โดยผลประกอบการของกลุ่มสื่อ ภายใต้ Coverage ของเรา 5 บริษัท คาดอยู่ที่ 1,887 ล้านบาท เติบโต 26% จากปีก่อน ซึ่งเป็นการเติบโตจากฐานที่ต่ำในปีก่อน

อุตสาหกรรมผ่านช่วงแย่สุดไปแล้ว

เรามองว่าอุตสาหกรรมผ่านช่วงแย่สุดไปแล้ว ก่อนจะเริ่มเห็นการฟื้นตัวในครึ่งปีหลัง 2562 โดยมีมุมมองเป็นบวก ต่อประเด็นมาตรการช่วยเหลือทีวีดิจิทัล สำหรับการที่มีผู้ประกอบการ 7 รายคืนช่อง แม้จะช่วยบรรเทาการแข่งขันที่รุนแรงได้เล็กน้อย แต่จะช่วยลดภาระต้นทุนของผู้ประกอบการ จากการยกเว้นการจ่ายค่าใบอนุญาตที่เหลือ 2 งวด โดยระยะ 1-2 ปีข้างหน้า ภาพอุตสาหกรรมโฆษณาจะยังคงเติบโตในระดับต่ำ และโครงสร้างอุตสาหกรรมมีการเปลี่ยนแปลง

ส่วนสื่อโฆษณาผ่านทีวีดิจิทัลยังคงเผชิญกับสภาวะที่ลำบาก ด้วยพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไปที่ดูทีวีลดลง และเม็ดเงินไหลไปสู่สื่ออนไลน์มากขึ้น ขณะที่สื่อที่ยังเติบโต ได้แก่ สื่อโฆษณานอกบ้าน หรือสื่อในระบบขนส่งมวลชน ตามการเติบโตของชุมชนเมือง

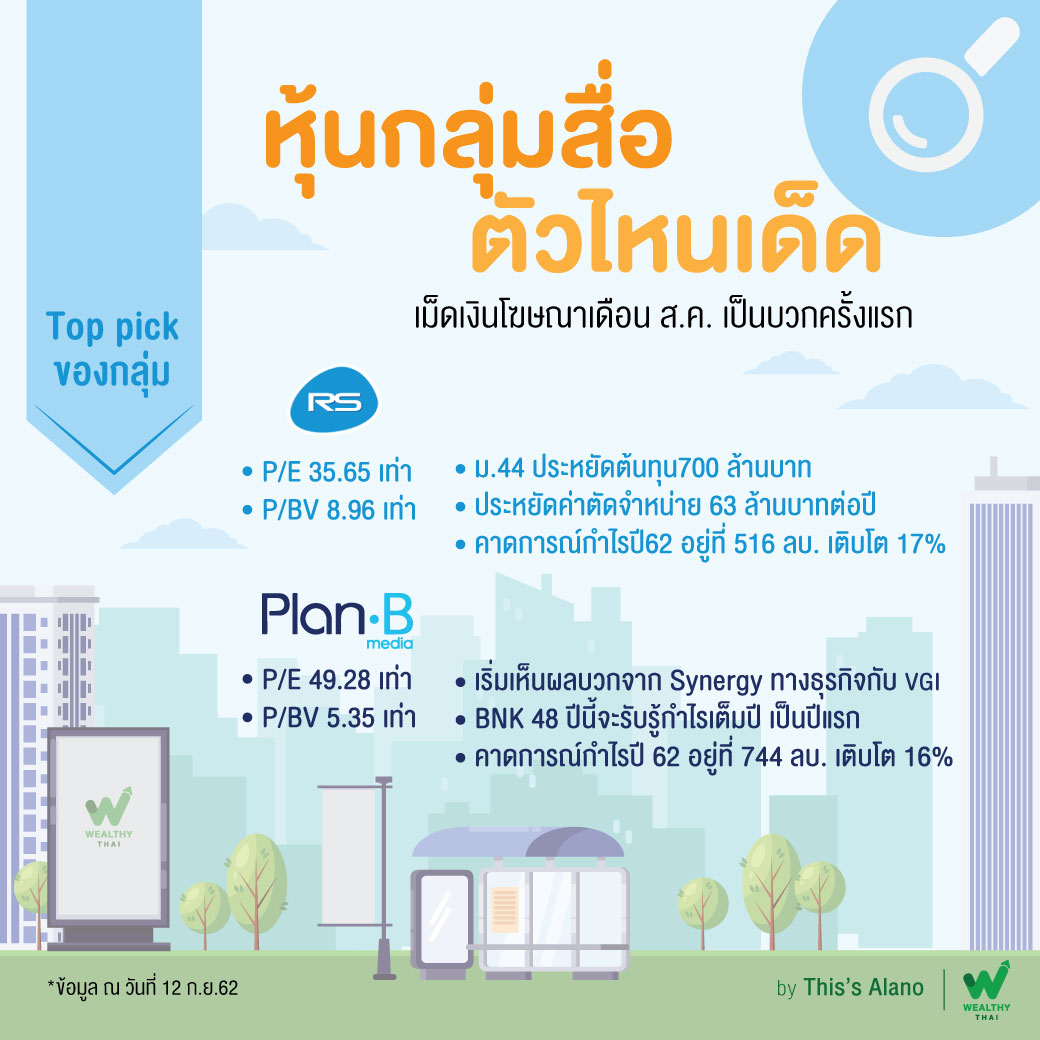

RS-PLANB เป็น Top pick ของกลุ่ม

ในเชิงกลยุทธ์ได้เลือก RS และ PLANB เป็น Top pick ของกลุ่ม ซึ่งทั้งสองบริษัทมีผลประกอบการเติบโตดีกว่าอุตสาหกรรม และได้รับผลบวก synergy ทางธุรกิจร่วมกับ VGI โดยแนะนำ “ซื้อ” RS (มูลค่าพื้นฐาน 20.10 บาท) คาดผลประกอบการปีนี้ยังเติบโต 17% จากปีก่อน จากธุรกิจ MPC และผลบวกจากการเป็นพันธมิตรกับ VGI ที่เรายังไม่รวมในประมาณการ ส่วน PLANB (มูลค่าพื้นฐาน 8.65 บาท) มองว่าเม็ดเงินโฆษณาผ่านสื่อโฆษณานอกบ้านมีแนวโน้มเติบโตดีกว่าสื่อประเภทอื่น เนื่องจากเติบโตตามการขยายตัวของชุมชนเมือง โดยปีนี้บริษัทมีการเพิ่มป้ายโฆษณาราว 28% และ ครึ่งปีหลัง 2562 เริ่มรับผลบวก Synergy กับทาง VGI ในโครงการ Bangkok Shutdown แม้ราคาปัจจุบันจะเต็มมูลค่า แต่ยังมี Upside ในการปรับเพิ่มประมาณการการนำเงินที่ได้จากการขายหุ้นเพิ่มทุน ไปขยายธุรกิจสื่อนอกบ้านและสื่อใหม่

RS ครึ่งหลังรับผลบวก ม.44 ดันกำไรแจ่ม

RS ในครึ่งปีหลัง 2562 บริษัทจะเริ่มรับผลบวกจาก ม.44 ช่วยเหลือทีวีดิจิทัลทำให้บริษัทจะได้งดเว้นค่าใบอนุญาต 2 งวดที่เหลือ ซึ่งจะประหยัดต้นทุนที่ต้องจ่ายไปราว 700 ล้านบาท และจะช่วยให้บริษัทประหยัดค่าตัดจำหน่ายไปราว 63 ล้านบาทต่อปี โดยในครึ่งหลัง 2562 จะรับประโยชน์ราว 46 ล้านบาท และรับผลบวกเต็มปีในปี 2563 ขณะที่ธุรกิจ MPC บริษัทมีแผนในการออกผลิตภัณฑ์ใหม่เพิ่มขึ้นอีกไม่ต่ำกว่า 20 SKU และยังมีการเพิ่มช่องทางขายผ่านไทยรัฐทีวี และเพิ่มจำนวน Call center รวมถึงกลยุทธ์ในการเน้นทำตลาดสำหรับสินค้าที่ขายดี ด้านต้นทุนดีขึ้นจากนโยบายการควบคุมต้นทุน โดยเราคงประมาณการกำไรปี 2562 ที่ 516 ล้านบาท เติบโต 17% จากปีก่อน

ดังนั้นแนะนำ “ซื้อ” RS โดยมองว่า ผลประกอบการปี 2562 – 2563 ยังเติบโตในเกณฑ์ดี ที่ 17% จากปี 2561 และ 22%จากปี 2562 ตามลำดับ สูงกว่ากลุ่มทีวีดิจิทัลตัวอื่นๆ จากการเติบโตของธุรกิจ MPC ขณะที่ดีลความร่วมมือกับ BTS เรามองว่าจะเกิด Synergy ทางธุรกิจร่วมกันในอนาคต ซึ่งเรามองเป็น upside ต่อการปรับเพิ่มประมาณการ เบื้องต้นเราคงมูลค่าพื้นฐาน ที่ 20.10 บาท

ครึ่งปีหลัง PLANB กำไร New High

PLANB แนวโน้มครึ่งหลังปี 2562 คาดว่ากำไรจะเติบโตดีต่อเนื่อง ซึ่งเข้า High Season ของธุรกิจ รวมทั้งเริ่มเห็นผลบวกจาก Synergy ทางธุรกิจกับ VGI ซึ่งเริ่มโครงการ Bangkok Takeover ขายแพคเกจโฆษณาร่วมกับ VGI ผ่านจอทั้งสองรายพร้อมกัน ซึ่งคาดได้ส่วนแบ่งรายได้เข้ามาราว 200 ล้านบาท

เบื้องต้นคงประมาณการกำไรสุทธิในปี 2562 ที่ 744 ล้านบาท เติบโต 16% จากปีก่อน โดยมีปัจจัยสนับสนุนจาก 1.อุตสาหกรรมสื่อโฆษณานอกบ้านคาดเติบโตราว 4-5% ดีกว่าอุตสาหกรรมโฆษณาที่คาดเติบโต 1-2% ตามชุมชนเมืองที่ขยายตัว โดยปีนี้บริษัทมีแผนเพิ่มป้ายโฆษณาดิจิตอลราว 28% หรือ 100 จอ 2.กลยุทธ์การรุกธุรกิจการตลาดแบบมีส่วนร่วม (Engagement) ที่คาดทำรายได้มากขึ้น ทั้งการลงทุนใน BNK 48 ซึ่งปีนี้จะรับรู้กำไรเต็มปีเป็นปีแรก จากปีก่อนที่เริ่มรับรู้ในไตรมาส 3/2561 รวมถึงการเปิดตัวธุรกิจใหม่ E-Sport ซึ่งเป็นลีกการแข่งขันกีฬาอีสปอร์ตระดับอาชีพอย่างเป็นทางการครั้งแรกในประเทศไทยให้สมาคมฟุตบอลฯ

ดังนั้นคงแนะนำ “ซื้อ”โดยมีมุมมองเป็นบวกต่อแนวโน้มผลประกอบการปี 2562 ที่คาดว่ายังเติบโตตามอุตฯ สื่อโฆษณานอกบ้านที่แข็งแกร่งกว่าสื่อประเภทอื่นๆ รวมถึงการรุกสื่อใหม่ธุรกิจการตลาดแบบมีส่วนร่วมที่มีแนวโน้มเติบโตดี โดยเบื้องต้นเราประเมินมูลค่าพื้นฐานในปี 2562 ที่ 8.65 บาท แม้ราคาปัจจุบันจะปรับขึ้นมาเต็มมูลค่าพื้นฐานของเรา แต่มองว่ายังมี Upside ในการปรับเพิ่มประมาณการจากรายได้การบริหารลิขสิทธิ์การฉายงานโอลิมปิคปี 2563 การนำเงินที่ได้จากการขายหุ้นเพิ่มทุนไปขยายธุรกิจสื่อนอกบ้านและสื่อใหม่

JKN กำไรยังเติบโต

JKN ให้ข้อมูลว่าธุรกิจผลิตรายการข่าวที่ซื้อลิขสิทธ์มาจาก CNBC อาจทำรายได้ต่ำที่คาดไว้หลังทำเรทติ้งไม่ดีเท่าที่ควร จากเป้าหมายเดิมที่คาดไว้ที่ 60 ล้านบาท เหลือต่ำกว่า 30 ล้านบาท แต่อยู่ระหว่างหาลูกค้ารายใหม่มาทดแทน และบริษัทพยามหารายได้อื่นๆมาเสริม เช่นการนำลิขสิทธ์ละครไปขายยังประเทศเกาหลี ซึ่งถือเป็นลูกค้ากลุ่มใหม่

โดยภาพรวมในครึ่งปีหลัง 2562 คาดกำไรยังเติบโตจากช่วงเดียวกันของปีก่อน จากฐานที่ต่ำในปีก่อน รวมทั้งรายได้จากการขายลิขสิทธ์ที่เพิ่มขึ้นโดยเฉพาะในตลาดต่างประเทศ และมีรายได้จากการจัดคอนเสิร์ตเจินเจิน-เดอะทอย โดยทั้งปี 2562 คงประมาณการรายได้ที่ 1,657 ล้านบาทเติบโต 18% จากปีก่อน ซึ่งถือว่าอนุรักษ์นิยม ต่ำกว่าเป้าหมายของบริษัทที่ 20% ที่ถือว่าชดเชยความเสี่ยงจากธุรกิจ CNBC ที่ต่ำกว่าเป้าหมายบริษัทไปบางส่วน เบื้องต้นคงประมาณการกำไรสุทธิปี 2562 ที่ 272 ล้านบาท เติบโต 19% จากปีก่อน

ดังนั้นจึงแนะนำ “รอซื้อเมื่ออ่อนตัว” JKN โดยระยะสั้นมีปัจจัยลบจากธุรกิจของ CNBC ที่มีแนวโน้มเรทติ้งและรับรู้รายได้แย่กว่าคาด down side จากธุรกิจ CNBC ไม่เกิน 2-3% ของประมาณการ ราคาหุ้นปรับลดลงมาซื้อขายที่ PER 2562 -1SD เพียง 16 เท่าต่ำกว่าค่าเฉลี่ยย้อนหลังตั้งแต่เข้าตลาดที่ 25 เท่า เบื้องต้นคงมูลค่าพื้นฐาน JKN ที่ 11.90 บาท อิงวิธี DCF ที่ WACC ที่ 10.6%

“นักวิเคราะห์ได้ให้มุมมอง RS-PLANB เป็น Top pick ของกลุ่ม ซึ่งทั้งสองบริษัทมีผลประกอบการเติบโตดีกว่าอุตสาหกรรม ส่วนอีกหลักทรัพย์ที่น่าติดตามคือ JKN หลังจากซื้อลิขสิทธ์มาจาก CNBC แต่ทำผลงานไม่เป็นไปตามคาด จึงต้องจับตาดูว่าบริษัทจะมีกลยุทธ์อะไรบ้างเพื่อเรียกเรตติ้ง”

ขอขอบคุณแหล่งข้อมูล : wealthythai.com